Le monde est en pleine mutation révélant une série de défis dont la banque 3.0 devra prendre la mesure :

- Le développement croissant de la dématérialisation et des innovations technologiques (dématérialisation, virtualisation des opérations, etc.), conjugué à la volonté accrue d’un rapport d’authenticité et de proximité du client désormais actif voire collaborateur à part entière du bon usage de son capital.

- L’arrivée à grande vitesse de disrupteurs du secteur bancaire : les plateformes de crowdfunding ont initié le mouvement en proposant à « Mr tout le monde » d’investir dans des entreprises depuis leur canapé. Les plateformes en equity crowdfunding telles que Happy capital, Wiseed ou Anaxago proposent aujourd’hui des produits financiers (parts, actions, et bientôt obligations) que seules les banques proposaient jusqu’alors.

C’est dans ce contexte en pleine mutation que les banques vont devoir se réinventer bon gré mal gré. Que ce soit en Europe ou en France, elles sont toutes conscientes de ce changement de cap nécessaire, leur challenge réside davantage dans leur capacité à accepter l’ouverture de ce marché jusqu’alors fermé, et à prendre les bonnes orientations numériques pour s’adapter aux nouveaux usages et faire face aux nouveaux entrants.

Revoir le modèle des agences bancaires

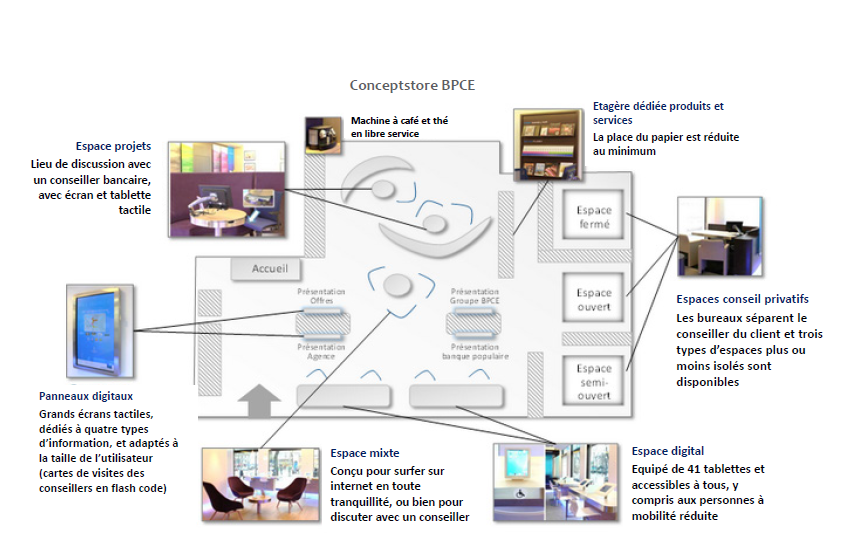

En 2013, 86% (versus 31% en 2003) des contacts entre les banques et leurs clients se faisaient via le numérique, principalement depuis des applications mobiles. Néanmoins, 80% des clients digitaux souhaitent conserver un contact humain avec leurs agences bancaires. Repenser l’agence bancaire devient indispensable et la plupart des grands établissements financiers ont lancé des réflexions sur ces sujets.

Repenser le rôle du conseiller bancaire

Les clients de façon globale exigent plus de souplesse et de réactivité, ce qui pourrait être ici synthétisé sous la formule classique du service individualisé. Les banques sont tenues, face à l’étendue des demandes des clients, de proposer une diversification de leurs offres qui ne devront pas se concurrencer mais au contraire se compléter. Néanmoins, le caractère virtuel ne retire en rien ce qui est au fondement de l’activité bancaire, le rapport de confiance que le client recherche que cela s’exprime dans un rapport humain ou virtuel. C’est en ce sens que la banque 3.0 devra parvenir à faire la synthèse de demandes parfois antagonistes. Ces éléments impliquent également une redéfinition du rôle du conseiller capable de maintenir un rôle de proximité tout autant que de réactivité et de continuité dans les services. Le temps dégagé par l’autogestion d’un certain nombre d’activités par les clients eux-mêmes n’est pas nécessairement gagné pour développer d’autres activités commerciales mais parfois « perdu » dans le temps de réponse aux courriels. De même, le client avisé oblige à une expertise accrue de la part des conseillers, interrogeant la formule « un client, un conseiller » pour la comparer à une potentielle sollicitation d’experts segmentés par sujets (prêt immobilier, placements…). Le rôle humain a toujours sa place pour s’assurer de l’adaptabilité du service même si cela signifie savoir être en retrait face à un client qui gère de façon autonome ses activités bancaires quotidiennes. Cette autonomisation ne doit pourtant pas masquer un besoin toujours présent d’accompagnement, mais dans une approche beaucoup plus individualisée dans la mesure où les besoins du client ont évolué.

Proposer de nouveaux services à valeur ajoutée

- La signature dématérialisée : La signature digitale gagne peu à peu l’ensemble des agences bancaires. Elle a été adoptée dès 2013 par les agences BPCE, puis en 2014 par le Crédit Agricole IDF et le Crédit Mutuel. Des projets sont en cours côté BNPP, Société Générale et Banque Postale. La signature digitale permet un gain de temps en simplifiant les modalités de signature d’un contrat, le contrat prend donc immédiatement effet, sans nécessité de relancer le client. Le temps économisé peut alors être dédié au conseil en face à face du client, améliorant la qualité du rendez-vous. En outre, la numérisation réduit le recours à l’impression et permet des économies de papier. L’impression de contrat représente, par exemple, environ 20 millions de pages pour les seules agences du Crédit Agricole d’Ile de France.

- La mise en relation du client avec un expert back office : le WiFi étend le champ des possibles en permettant par exemple de contacter un expert en visioconférence via une tablette (équipement ne pouvant être connecté que via WiFi). . Barclays a mis en place une démarche qui permet la mise en relation avec des spécialistes : discussion possible avec un téléconseiller pour des demandes de prêts, mise en relation avec un spécialiste de la gestion de fortune ou des entreprises si besoin. Ce dispositif devrait permettre, à terme, d’équiper les collaborateurs de la banque d’une « agence numérique » sur tablette.

- Sécuriser les données personnelles du client et les utiliser à bon escient : l’innovation technologique seule perd de son attrait si elle ne répond pas à la fonction essentielle de la banque qui doit reposer sur un lien de confiance. Ainsi, à l’heure ou le débat sur les données personnelles est de plus en plus présent dans notre quotidien, deux enjeux fondamentaux se présentent pour les établissements bancaires : avoir un niveau de sécurité maximal, permettant d’assurer au client la garantie de la protection de ses données personnelles mais également une communication adaptée, suscitant la confiance du client dans sa volonté de partager ses informations. Par ailleurs, la bonne exploitation des données client doit permettre aux banques de leur proposer des offres sur mesures et répondant à leur besoin.

Au final, la question n’est pas tant celle du visage de la banque de demain mais des visages de la banque de demain et, en particulier, de la capacité des établissements bancaires à gérer la multiplication et la transformation des demandes ainsi que les possibilités technologiques qui les accompagnent tout autant que la mutation des comportements de ses clients.