Suite de l’article : L’infotainment : cheval de Troie des GAFAM dans l’automobile ? (1/2)

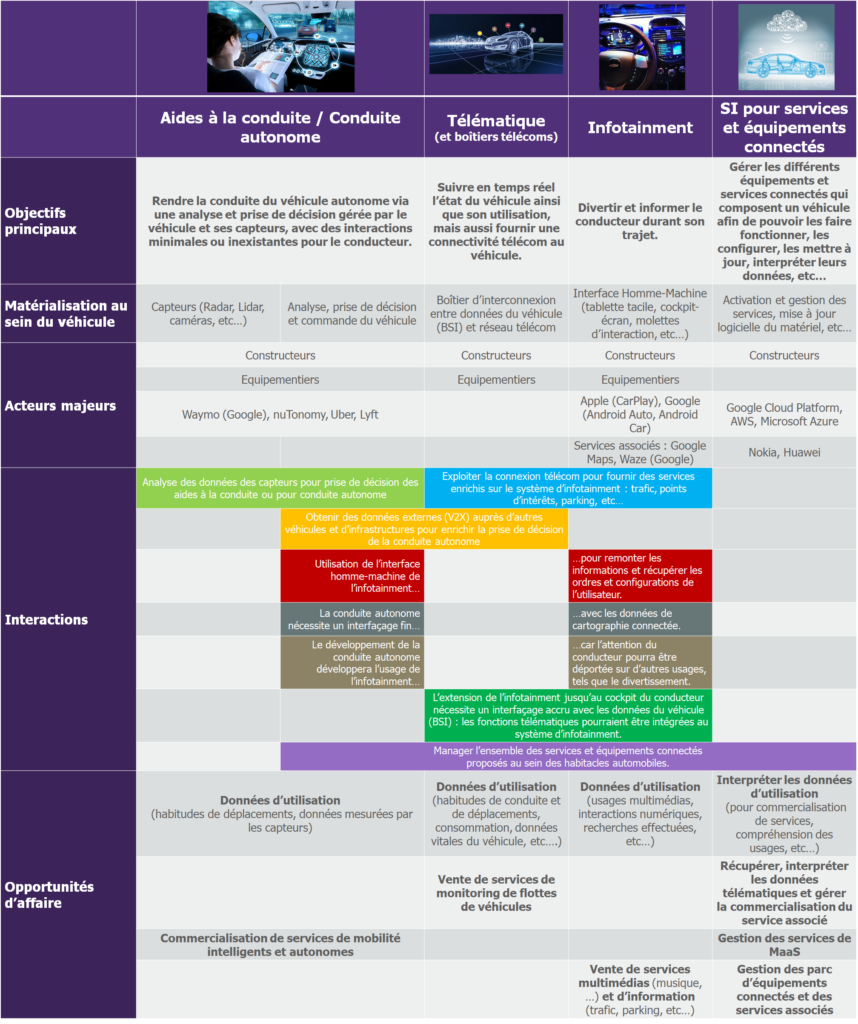

Les multiples fronts sur lesquels interviennent les transformations de l’industrie automobile (électrique, MaaS, véhicule autonome) imposent à certains constructeurs de prioriser leurs investissements. Carlos Tavares, PDG de PSA, estime d’ailleurs que les nouveaux enjeux de l’industrie y entraîneront un « darwinisme » : toutes les entreprises ne pouvant s’adapter à ces coûteux changements de paradigmes, certaines disparaîtront ou se verront avalées par d’autres. Le numérique, parmi ces enjeux, constitue un poste de dépense coûteux dans lequel la puissance des concurrents externes à l’industrie paraît difficilement surmontable. Pour y répondre, les constructeurs ont adopté une diversité de stratégies.

Un risque pour les constructeurs automobiles

L’externalisation est un mouvement traditionnel dans le secteur automobile, où les constructeurs sous-traitent majoritairement le développement actuel de leurs systèmes d’infotainment, tant sur le plan matériel que logiciel. Ils font appel depuis des années à des équipementiers, tels que Valeo, Continental ou Bosch, pour les fournir tant en multimédia embarqué qu’en pièces détachées. Les solutions des GAFAM dédiées à l’automobile s’inscrivent dans cette logique : qui mieux que des experts du « consumer digital » peuvent transposer le « consumer digital » dans l’automobile ? Mais si les constructeurs sont habitués à des écosystèmes ouverts, les GAFAM ne partagent pas systématiquement le gâteau. La stratégie du blitzscaling, en vogue dans la Silicon Valley, en est la parfaite incarnation. Pour simplifier, il s’agit d’investir massivement et rapidement pour tuer la concurrence et s’adjuger la part maximale d’un marché émergent. En proposant leurs services aux constructeurs, ils espèrent convaincre des constructeurs avides de baisser leurs coûts et combler leur retard dans un marché concurrentiel. Le risque serait de les voir s’adjuger l’essentiel des données des utilisateurs et de l’intérêt qui en découle : fidélisation du client, marchés potentiels de services connectés associés, etc…

Car le marché est prometteur ! Les premières études du marché de l’automobile connectée en 2015 annonçaient déjà un marché de 25Mds d’€ pour les applications et services connectés pour 2018, avec un potentiel de 152Mds d’€ pour 2020, dont 44Mds d’€ dans les aides à la conduite et 13Mds d’€ dans le divertissement. Une opportunité non négligeable qui pourrait pourtant constituer un relais de croissance pour les constructeurs. En maîtrisant la chaîne du numérique de leurs véhicules, ils pourraient se faire une place dans l’économie de la MaaS et de la data de par leurs propres solutions. Cela fait d’autant plus de sens que la valeur ajoutée des véhicules se voit bouleversée par les évolutions actuelles du marché : outre le transfert vers les algorithmes (infotainment, services connectés, aides à la conduite et systèmes autonomes), les batteries électriques représentent déjà environ 40% de la valeur ajoutée d’un véhicule électrique, au bénéfice des fabricants de batteries asiatiques. L’offensive des GAFAM est pourtant un facteur de confiance pour investir massivement dans ce domaine. Mais dans une industrie marquée par de lourdes crises successives, tous les constructeurs ne pourront se permettre d’investir dans un domaine dont ils ne sont pas experts. Certains décideront alors de prendre le risque de voir une part de leur identité absorbée par ces interfaces uniformisées, d’autres saisiront l’opportunité d’un parc numérique unifié entre les constructeurs. Enfin, certains feront et font le choix de développer leurs propres solutions.

Les stratégies des constructeurs

Accepter la main-mise des GAFAM sur le système

Renault est le parfait exemple des constructeurs séduits par les solutions de Google. S’il paraît par exemple peu probable pour l’alliance Renault-Nissan-Mitsubishi de vendre 75% des véhicules dans le monde, il paraît tout à fait probable que Waymo et Google équipent quant à eux 75% des véhicules dans le monde de la même manière qu’Android équipe 80% des smartphones neufs en France. Cela revient à penser que l’industrie automobile sera à terme assimilable à celle du smartphone où les constructeurs se concentrent sur le matériel pour faire la différence, tout en délaissant majoritairement le logiciel aux GAFAM.

Le risque, c’est que les multiples révolutions de l’industrie redistribuent les cartes dans le monde automobile. Les constructeurs traditionnels ne peuvent plus jouir d’un avantage technique assuré face aux nouveaux entrants, là où ils ont pu longtemps capitaliser sur leur image et leur expérience industrielle. Si l’on ne maîtrise plus la conception et la production de la valeur ajoutée d’un produit, on est davantage exposé aux nouveaux entrants qui pourront se fournir aux mêmes sources. De plus, l’analogie avec le secteur du smartphone montre un risque de déporter la bataille sur l’argument tarifaire. Se reposer sur cette stratégie nécessitera donc d’être capable d’apporter une véritable valeur ajoutée sur le plan matériel et marketing face à la concurrence… ou d’être capable de casser les prix, au grand dam des constructeurs occidentaux. Le véhicule autonome peut d’ailleurs potentiellement réduire la marge de manoeuvre quant à la valeur ajoutée d’un véhicule : la notion de « plaisir de conduite » s’effacerait face aux algorithmes de conduite autonome. Si ces systèmes sont externalisés, l’expérience s’en retrouve plus unifiée. L’intérêt même d’un véhicule autonome personnel pourra d’ailleurs être débattu face à des flottes autonomes partagées.

Cette stratégie n’est pour autant pas dépourvue d’opportunités : certains constructeurs pourraient choisir de profiter des GAFAM pour proposer leurs propres services au dessus des systèmes embarqués des géants du numérique. Ils pourraient mêler le potentiel parc d’utilisateurs multi-constructeurs des solutions des GAFAM avec leur expertise du marché automobile. Une plateforme numérique multi-constructeurs telle que proposée sur les smartphones pourrait permettre aux constructeurs de construire des stratégies numériques globales, moins dépendantes de leurs propres ventes de véhicules et de leurs fluctuations. Mais le risque de voir ces services et applications cannibalisés par les solutions des GAFAM demeure (« being Sherlocked »).

Accepter l’infotainment déporté sans se résigner sur l’embarqué

La cohabitation avec l’infotainment débarqué des GAFAM n’implique pas forcément une résignation des constructeurs. Il s’agit surtout d’une manière pour eux d’accepter la nouvelle donne, tout en se donnant le temps de convaincre à nouveau avec leurs propres solutions. Les constructeurs engagés dans cette voie se doivent donc d’innover et de se démarquer continuellement afin de modifier les habitudes des clients à leur avantage. On voit ainsi Mercedes-Benz proposer une navigation routière en réalité augmentée, alors que Peugeot dispose d’un système de cartographie optimisé selon les bornes et temps de recharges pour véhicules électriques. Pour arriver à leurs fins, ces constructeurs font des infidélités à leurs équipementiers traditionnels pour acquérir ou se rapprocher de start-up du numérique. C’est le cas de BMW et Mercedes-Benz qui ont fait cause commune pour acquérir l’entreprise de cartographie connectée Here à Nokia, en compagnie d’Audi. Si ce dernier ne semble pas nourrir de grands espoirs dans cette stratégie au vu de son ralliement à Google, les deux premiers ont pris le pari de la croissance externe et des synergies entre géants industriels pour développer leur propre alternative de cartographie connectée.

D’autres constructeurs tels que PSA ont fait le choix de sélectionner des partenaires spécialisés pour chacune des composantes complexes de leur système : Hound proposera ainsi un assistant intelligent au sein des véhicules du groupe et nuTonomy les épaule sur le sujet de la conduite autonome. Le même PSA a également prolongé son contrat avec TomTom afin de fournir un système de cartographie toujours plus connecté et en phase avec les besoins temps réels des nouveaux usages automobiles. Ces constructeurs font ainsi le choix de proposer un écosystème maîtrisé, où les partenaires sont sélectionnés, plutôt que de s’ouvrir plus largement et ouvertement aux développeurs. Le choix est fait d’intégrer et d’associer principalement des acteurs apportant des produits et services qui importent au consommateur. Ces autres partenariats cachent toutefois une fragilité : sans prise de capital des constructeurs au sein de leurs fournisseurs telle qu’opérée pour Here, ils s’exposent aux appétits de rachats des GAFAM.

Développer les synergies entre systèmes concurrents

Pour se différencier tout en profitant des atouts de solutions multi-plateformes, l’alliance inter-constructeurs peut s’avérer tentante au sein de l’industrie. L’idée n’est cependant pas novatrice, et des alliances plus globales entre membres de l’industrie automobile et acteurs du numérique ont déjà été testées. Cette stratégie n’a cependant pas été gage de succès pour les constructeurs : l’arrivée de l’infotainment déporté d’Android Auto et de CarPlay a entre autres fait voler en éclat le système MirrorLink, standard d’interfaçage des smartphones aux systèmes d’infotainment embarqués. Si cette première tentative d’alliance sur le numérique a échoué, Ford a récemment montré la voie aux constructeurs d’un interfaçage « indépendant » des GAFAM entre smartphone et véhicule, à travers l’intégration de l’application Waze via un lien direct entre l’application mobile de Waze et le système SYNC de Ford.

L’idée d’une API voire d’un SDK standard inter-constructeurs et neutre pourrait faire sens, mais ne fonctionnerait que si cela ouvre aux développeurs les portes d’un parc de véhicules conséquent, raison pour laquelle les développeurs suivent aujourd’hui davantage les initiatives des GAFAM que des constructeurs. L’exemple de Ford, fruit du consortium open-source SmartDeviceLink (SDL) dont PSA, Mazda et Toyota font partie, montre la voie. A titre de comparaison, l’alliance sectorielle est la direction qui a été prise par des médias français afin de lutter face au poids des GAFAM dans le marché de la publicité en ligne. Ils se sont regroupés en alliances de médias concurrents (Gravity, Skyline), leur permettant de mettre en commun leurs données et leurs régies publicitaires, tout en facilitant l’interconnexion des utilisateurs entre leurs sites. Voir s’appliquer ce genre d’alliance entre concurrents à l’automobile n’est pas une utopie : Daimler et BMW ont décidé d’aller plus loin que leur alliance de circonstance pour le rachat de Here. Ils ont récemment signé un accord de coopération global sur les sujets numériques liés à l’automobile, que ce soit sur la conduite autonome ou les services de mobilité.

Prendre le contrepied des GAFAM

Mais cette main mise des GAFAM tout comme cet intérêt omniprésent autour des données peuvent créer un malaise auprès des consommateurs. Dans un contexte de doute généralisé envers les géants du numérique quant aux problématiques de respect de la vie privée et protection des données personnelles, certains consommateurs veulent s’émanciper des sociétés pointées du doigt dans de multiples scandales médiatiques. Le moteur de recherche Qwant, se présentant comme respectueux de la vie privée des utilisateurs, a ainsi vu passer sa fréquentation de 5 à 70 millions de visites mensuelles en 6 ans, avec jusqu’à 10 à 20% d’activité supplémentaire par jour lors du scandale Cambridge Analytica. L’intérêt grandissant des géants du numérique sur l’automobile va potentiellement déporter cette défiance vers les véhicules connectés, et adopter une approche tournée vers le respect de la vie privée pourrait être un élément de différenciation dans ce contexte.

Cependant, les GAFAM ne seront pas les seuls à être pointés du doigts. Les constructeurs ayant décidé de s’associer à une multitude de partenaires numériques sur la chaîne de fonctionnement de leurs services connectés devront s’assurer de la fiabilité de chacun d’entre eux, du respect de la confidentialité à la sécurisation de leurs systèmes d’information associés. Ces contraintes pourraient d’ailleurs se complexifier au fil de la démultiplication des partenaires, là où un interlocuteur unique simplifierait la donne pour les constructeurs. Ainsi PSA, de par son partenariat avec Huawei, court un risque en terme d’image et de business du fait des suspicions actuelles envers l’industriel chinois, à l’heure où le constructeur français annonce un retour imminent aux USA. L’image de tout constructeur peut à tout moment pâtir par association d’un manquement ou de rumeurs autour de l’un de ses partenaires. Les acteurs focalisés sur la vie privée tels que Qwant n’échappent pas à ces questionnements, et leur offre actuelle laisse planer le doute sur leur capacité à pouvoir subvenir aux besoins des constructeurs alors que leur système de cartographie (Qwant Maps) n’en est qu’à ses premiers balbutiements.

En outre, les consommateurs ont tendance à d’abord privilégier les avantages apportés par une solution avant d’en considérer les problématiques de vie privée (les enceintes connectés « représentent une menace pour la vie privée » selon 61% des français…déjà équipés d’enceintes connectées). Or, l’automobile connectée n’en est qu’à ses prémices et peut donc ne pas être systématiquement identifiée comme un potentiel danger. Les scandales récents extra-automobile seront-ils suffisants pour sensibiliser les consommateurs et donner du crédit à cet angle stratégique ?

L’industrie automobile est donc en face d’une vague de révolutions inédites dans l’histoire du secteur, qui vont poser les questions de leur positionnement sur ce marché redéfini : industriels ou acteurs de l’économie de service ? Leaders de l’automobile connectée ou suiveurs des géants du numérique ? Les GAFAM montrent en tout cas que ce secteur est vecteur d’intérêts économiques majeurs et que les problématiques soulevées n’ont aucune solution unique. Peut-être ne s’agit-il que d’un problème de souveraineté européenne où les champions de l’automobile sont légion et ceux du numérique denrée rare ?